パソコンリースはインボイス制度の対象? 仕入税額控除を受けられる解説

目次

2023年10月1日からインボイス制度がスタートしました。インボイス制度がスタートしたことで、制度に則った請求書でなければ仕入税額の控除が受けられなくなりました。パソコンリースで支払ったリース料金は、インボイス制度で仕入税額控除を受けられるかどうかをご紹介します。

本記事ではパソコンリースにおけるインボイス制度の対応について解説します。

パソコンリースで仕入税額控除を受けられる?

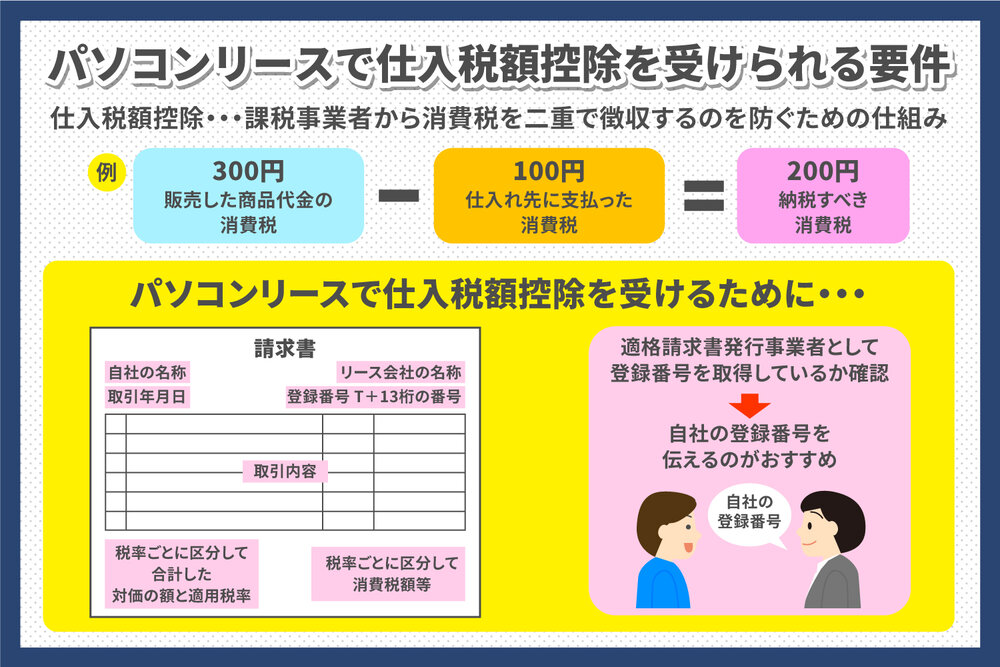

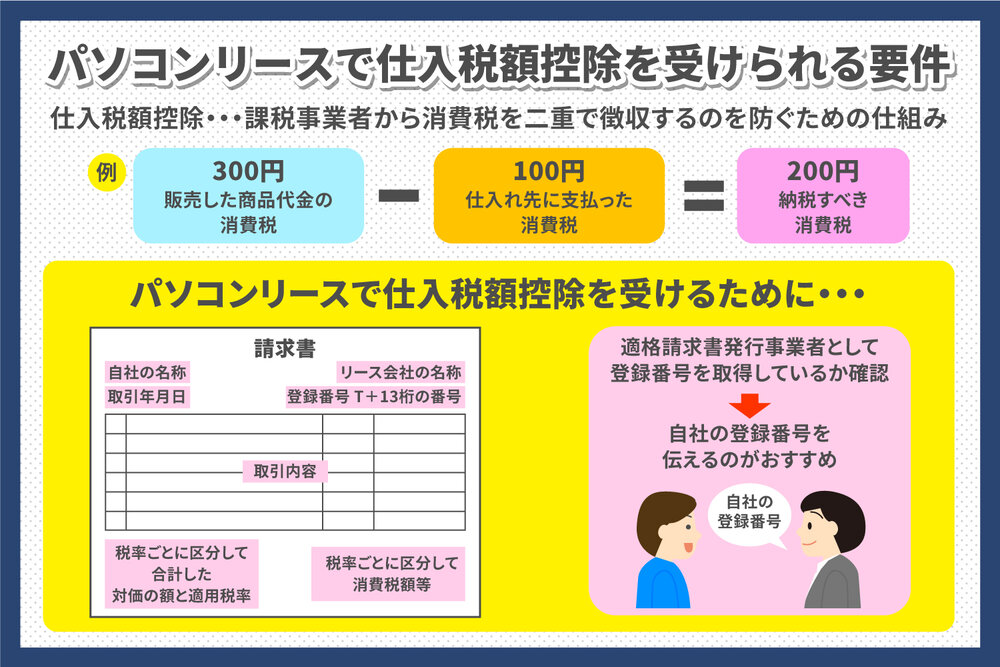

パソコンリースで仕入税額控除を受けるのであれば、リース会社が適格請求書発行事業者として登録番号を取得しているかどうかを確認しましょう。リース会社が登録番号を取得していない場合はインボイス制度に対応した請求書(インボイス)を発行できません。そのため、仕入税額控除を受けられないので注意が必要です。

リース会社が登録番号を取得していて、次のような要件に則った請求書を発行してきた場合は、仕入税額控除を受けられます。

- リース会社の名称と登録番号(T+13桁の番号)

- 自社の名称

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した対価の額(税抜きもしくは税込み)と適用税率

- 税率ごとに区分した消費税額等

リース会社が発行したインボイスが要件を満たしているかどうか、受領時にしっかりと確認しましょう。

仕入税額控除とは

仕入税額控除とは課税事業者から消費税を二重で徴収するのを防ぐための仕組みです。例えば課税事業者が仕入先から1,000円で材料を購入、商品を3,000円で顧客に売ったとします。顧客に売った際、課税事業者は消費税として300円を受け取っています。300円の消費税を納める必要がありますが、材料を購入にあたって既に100円の消費税を仕入先に支払い済みです。そのため、納税すべき消費税は次のようになります。

- 300円(販売した商品代金の消費税)-100円(仕入先に支払った消費税)=200円

従来は仕入税額控除はどのような請求書を受領した場合であっても可能でした。しかし、インボイス制度のスタートで、要件を満たすインボイスでしか仕入税額控除が認められなくなりました。インボイス制度に準じていない請求書を受領した場合、二重で消費税を払う必要があります。上記の例からすると、仕入税額控除を受ければ200円で済んだ納税が400円も納税しなければならなくなります。

登録番号の確認方法

リース会社が適格請求書発行事業者として登録番号を取得しているかどうかは、取引先に直接確認してみましょう。メールや電話、郵送などで取引先であるリース会社に登録番号を確認します。その際は自社の登録番号を伝えるのがおすすめです。自社の登録番号を伝えれば、スムーズに番号を聞けるでしょう。リース会社に登録番号を確認する際は自社の担当者も伝えておくのがおすすめです。

リース会社から登録番号を教えてもらったら、国税庁の適格請求書発行事業者公表サイトで、実際に登録されているか確認します。(※)サイトにリース会社から伝えてもらった登録番号を入力すれば、正規の番号かを確認できます。

※参考:国税庁「適格請求書発行事業者公表サイト」

インボイスの登録状況

国税庁の発表によれば、2023年9月末時点でインボイスの登録件数は約378万件でした。年々増加傾向にありましたが、2023年4月からその傾向が顕著になりました。2023年3月は約268万件でしたが、2023年4月には約297万件にまで増加しています。(※)大手のリース会社であればインボイスに登録済みの可能性が高いですが、一部の企業ではインボイスに未登録の場合もあるため、リース会社にインボイスの登録状況を確認しておきましょう。

※参考:国税庁「適格請求書発行事業者の登録件数及び登録通知時期の目安について」

リースの種類・リース開始日によってはインボイスが必要かどうか異なる

リースであっても、リース会社が適格請求書発行事業者として登録していて、インボイスを発行してくれれば仕入税額が控除可能です。

仕入税額控除にあたって、インボイスが必要になるのは一般的に2023年10月1日以降の取引になります。リースの場合、リースの種類によってはリース開始日が2023年9月30日までであれば、10月1日以降であってもインボイスが不要です。

ここではオペレーティング・リースとファイナンス・リースで異なるインボイスの対応について解説します。

オペレーティング・リースは2023年9月30日までにリース開始していてもインボイスが必要

オペレーティング・リースはリースの中でも税法においては賃貸借にあたる取引です。オペレーティング・リースの場合、2023年9月30日までにリースを開始していても、2023年10月1日以降にリース料を支払う際はインボイスが必要です。

ファイナンス・リースは2023年9月30日までにリース開始していればインボイスは不要

ファイナンス・リースは税法において、売買にあたる取引です。ファイナンス・リースであれば、2023年9月30日までにリースを開始していれば、インボイス制度開始後に支払うリース料の仕入税額控除にインボイスは不要です。しかし、インボイス制度がスタートした2023年10月1日以降にリースを開始したのであれば、インボイスは必要になるので注意しましょう。

リース会社から受領したインボイスへの対応方法

リース会社からインボイスを受領した場合、インボイス制度に対応したシステムで対応する必要があります。受領したインボイスを適切に処理するためには、次のような機能が備わっているシステムの導入を検討してみましょう。

- OCRによる仕訳が可能か

- 他のシステムと連携できるか

- 電子帳簿保存用に対応しているか

システムの導入と合わせて、リース会社から受領したインボイスに記載された登録番号に誤りがないか国税庁のホームページでの確認が大切です。リース会社から登録番号をヒアリングしていなかったのであれば、インボイス受領時に番号を確認しましょう。

OCRによる仕訳が可能か

インボイスは電子データではなく、手書きによる発行も可能です。リース会社が紙でインボイスを発行した場合、請求額やリース会社名、登録番号などを目視で、打ち込んでいては時間がかかる上にミスが発生しかねません。

OCR機能が備わっているシステムであれば、紙のインボイスをスキャンしてデータ化できるため、打ち込む手間やミスを軽減できます。

他のシステムと連携できるか

インボイスに対応したシステム導入にあたっては、他のシステムと連携できるかどうかもチェックしましょう。例えばリースにかかった費用は経費として精算可能なため、経費精算システムと連携できれば、スムーズに経費精算作業に進めます。また、会計システムに対応しているのであれば、経理業務もスムーズに進められます。

電子帳簿保存法に対応しているか

インボイスは電子データとして発行できます。電子データとしてインボイスを受領した場合、紙へのプリントアウトは原則認められません。2023年12月31日までは猶予期間として紙にプリントアウトが可能ですが、それ以降は電子データのままでの保存が求められます。電子データとして保存するには次のような要件を満たす必要があります。

| 要件 | 具体例 |

|---|---|

| 改ざん防止のための措置を取る |

● タイムスタンプを付与する ● 履歴が残るシステムでデータを授受・保存する ● 改ざん防⽌についての事務処理規程を定めて遵守する |

| ⽇付・⾦額・取引先で検索できるようにする |

● 検索要件を満たした索引簿を作成する ● ファイル名に規則性を持たせる |

| ディスプレイやプリンタなどを備え付ける |

● ディスプレイ、プリンタの性能や事業規模に応じた設置台数の制限はなし |

電子帳簿保存法に対応したシステムであれば、各要件を満たした上で保存が可能です。

インボイスも原則7年間の保管が必要

インボイス制度がスタートする以前から、受領した請求書の保管は原則7年間が義務付けられていました。請求書の保管期間はインボイスも同様です。原則7年間の保管が必要です。(※1)なお、インボイス制度開始前は法人は原則7年と個人事業主は5年と保管期間が異なりました。しかし、インボイス制度開始後はともに7年の保管が義務付けられているため、混同することはないでしょう。

法人の場合、法人税を算出する際の所得計算で所得が赤字であれば、欠損金を繰り越して精算可能です。このように欠損金の繰り越し控除を受けるためには、請求書を10年保管しておくことが必要です。そのため、欠損金の繰り越し控除も踏まえて、請求書は10年保管しておくとよいでしょう。(※2)

※1参考:国税庁「No.6625 適格請求書等の記載事項」

※2参考:国税庁「No.5762 青色申告書を提出した事業年度の欠損金の繰越控除」

インボイスを保管しなかった場合の罰則

インボイスのように取引があったことを示す書類である証憑は定められた期間、保管する義務があります。証憑を適切に保管しなかった場合、次のような罰則が科せられるかもしれません。

- 青色申告の承認取消

- 消費税の仕入税額控除の取消

- 100万円以下の罰金

インボイスは国税関係帳簿書類にあたるため、適切に保管しなかった場合、会社法の定めによって100万円以下の罰金を科せられる恐れがあります。罰則を受けないためにもインボイスは適切に保管しましょう。

パソコンリースを上手に活用して運用を効率化しよう

パソコンリースであってもリース会社の発行する請求書がインボイス制度に対応していれば、仕入税額控除が受けられます。リースの中でもファイナンス・リースであれば、2023年9月30日までにリースを開始していれば、インボイスでなくても仕入税額控除が適用されます。リース会社から受領したインボイスは適切な保管が必要です。

リースであってもインボイスを受領すれば、消費税を二重で支払う必要がないため、パソコンリースを上手に活用してみましょう。リースの中でもメンテナンス付きであれば、パソコンの修理や廃棄にかかる負担を軽減可能です。パソコンの修理や廃棄などの保守運用の負担が課題という担当者はぜひ検討してみてください。